2019年12月26日

内外政治経済

主席研究員

佐藤 聡一

聞き手 RICOH Quarterly HeadLine 編集長 中野 哲也

―米中貿易摩擦の激化などを背景に、世界経済には先行き不透明感が一段と強まっています。2020年はトランプ大統領が再選を目指す米大統領選が予定されるなど、政治イベントリスクも指摘されます。まず、世界経済全体についてどう予測しますか。

世界経済は2020年も緩やかな成長が続きますが、減速感が強まる可能性もあります。米国の景気拡大は既に長期にわたり、中国経済も厳しさを増しています。

こうした中で2020年は11月3日に米大統領選を迎えます。トランプ大統領が推し進めてきた米国第一主義や保護貿易主義がもたらすマイナスの影響が、さらに世界経済全般に波及し、経済活動の慎重化も心配されます。

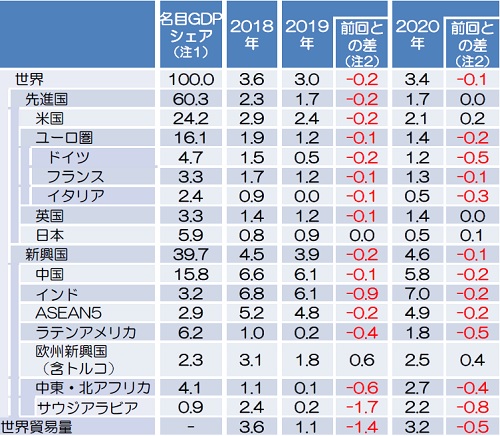

国際通貨基金(IMF)が2019年10月公表した世界経済見通し(WEO)では、2019年の世界の実質GDP成長率が7月時点の3.2%から3.0%に下方修正されています。これはリーマン・ショック後の世界同時不況から回復した2010年以降で最も低い成長率です。IMFは主な要因として世界的な貿易量の縮小や設備投資の鈍化を挙げています。

IMFは2020年には3.4%に持ち直すとの見通しを示しています。これは新興国の成長率、とりわけインドやラテンアメリカ、中東の成長率が大きく回復することを前提にしています。新興国が独力で急回復する姿の想定にはかなり無理があるとの見方も出ています。

世界経済の見通し 2019年10月時点 (単位) %

(単位) %

(出所)IMF「World Economic Outlook, October 2019」

(注1)名目GDPシェアは2018年の実績 (注2)前回(2019年7月)見通しとの差

―2008年のリーマン・ショックから12年が経過します。その間、世界経済にはどのような構造変化が起こったのでしょうか。

構造変化という意味では、①グローバル化の行き詰まり(先進国と新興国の関係の変化など)②グローバル経済の生産性が低下する中で経済メカニズムの変化(金融市場と株式市場のバランスの変容)③デジタル化のさらなる進展(デジタルトランスフォーメーション=DX=など)―の3つを挙げたいと思います。

1990年代初頭以降、グローバル化が急速に進展しました。先進国の企業は新興国の安価な労働力を使って生産コストを下げ、それを利益増加の源泉にしました。一方、新興国も先進国のそうした動きにうまく乗る形で、雇用を創出するとともに新しい技術を蓄積しました。

ところがリーマン・ショック後、気が付いてみると、賃金上昇や権利意識の高まりに伴い、先進国にとって新興国の魅力はそれ以前ほどではなくなりました。先進国の側においても、新興国からの移民の増加も含めて、自国の雇用が悪影響を受けているという危機意識が高まりました。それなのに政治や産業界、アカデミズムは有効な手を打ち出せていません。これが先進国で自国第一主義や保護貿易主義が高まっている要因といえるでしょう。

―グローバル市場における株価や長期金利、為替相場はどう推移しますか。

グローバル経済の先行き不透明感の一方で、先進国の異例な金融緩和は続いています。こうした下で、2020年の金融市場も見通しが非常に難しくなっています。

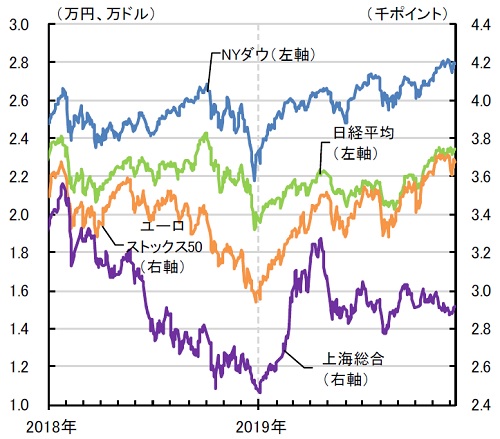

まず株価は2019年9月以降、欧米の金融緩和と米中通商協議の前進という期待感を背景に、米国を中心に世界的に上昇しました。10月30日に米連邦準備制度理事会(FRB)が3会合連続の金融緩和を実施したことや、米中貿易交渉が形の上では前進し始めたことから、ニューヨーク市場のダウ平均株価は史上最高値圏で推移しています。ただし、異例の金融緩和で運用先を見出せないマネーが期待先行で動いている面もあり、先行き不安定な動きとなる可能性が高いとみています。

各国の株価 2019年12月10日時点 (出所)ダウ・ジョーンズ、日本経済新聞社、STOXX、上海証券取引所

(出所)ダウ・ジョーンズ、日本経済新聞社、STOXX、上海証券取引所

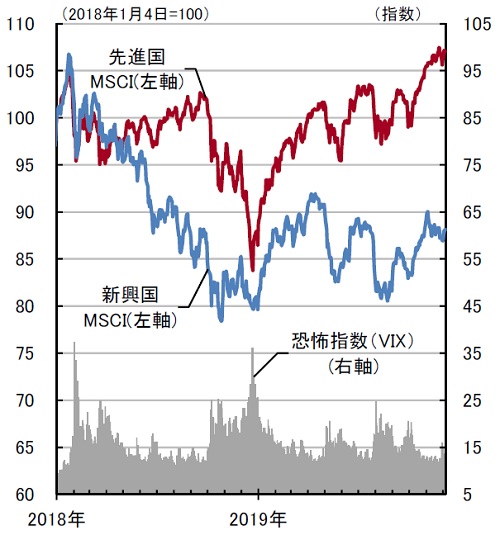

世界の株価と恐怖指数 2019年12月10日時点 (出所)MSCI、CBOE

(出所)MSCI、CBOE

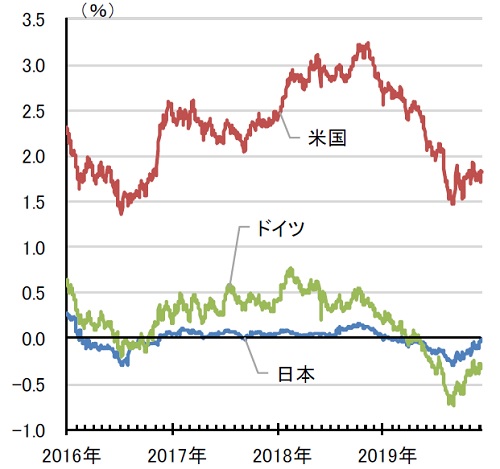

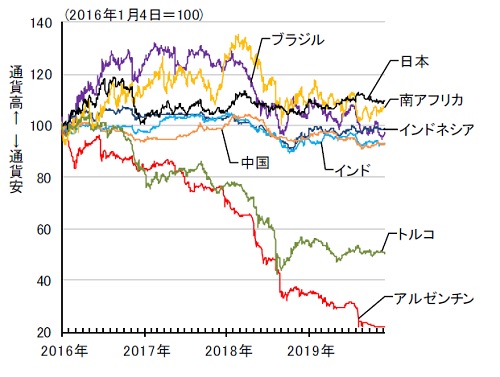

また、米国の長期金利は米中協議の前進期待と金融緩和観測から1%台後半で推移してきました。日独ではともに長期金利はマイナス圏にあるものの、一段と低下していく地合いではなくなっています。この間、新興国からの資金流出はみられず、新興国通貨は総じて落ち着いた動きとなっています。

主要国の長期金利(10年国債)2019年12月10日時点 (出所)FRB、ドイツ連銀、日銀

(出所)FRB、ドイツ連銀、日銀

各国通貨(対ドル)2019年12月10日時点 (出所)FRB、ドイツ連銀、日銀、各国中央銀行

(出所)FRB、ドイツ連銀、日銀、各国中央銀行

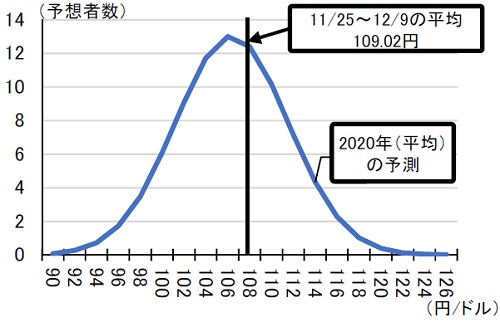

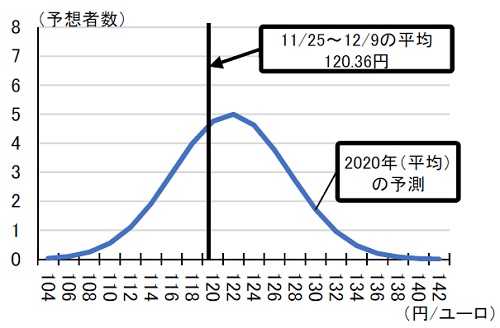

為替市場では、2019年半ばからドルやユーロに対して少し円高が進みました。2020年の展開について、シンクタンクなどの円相場の予測集計値をみると、対ドルでは2020年(平均)が1ドル=106円で、11月25日~12月9日の平均値より円高。対ユーロでは1ユーロ=123円と、同平均値よりわずかに円安の予測となっています。

円ドルレート予想 (出所)ブルームバーグ

(出所)ブルームバーグ

(注) 予測はブルームバーグがシンクタンクなどの機関の予想を集計した数値。予測集計期間は2019年10月1日~31日。

円ユーロレート予想

(出所)ブルームバーグ

(注) 予測はブルームバーグがシンクタンクなどの機関の予想を集計した数値。予測集計期間は2019年10月1日~31日。

―次に各国別に解説してください。日本経済は2019年10月の消費税増税を経てどのような展開になるでしょうか。

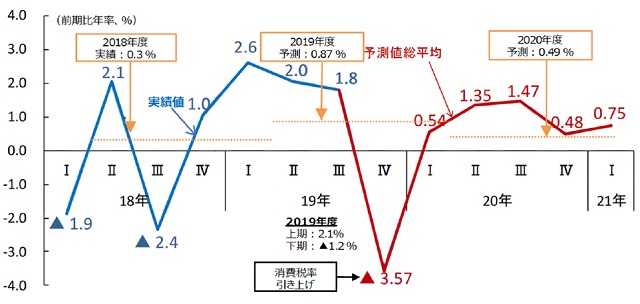

日本経済は2019年10月の消費税率引き上げに加え、相次いで上陸した大型台風の影響もあり、2019年度下期はマイナス成長となる見通しにあります。2020年度上期には再びプラス成長に戻るとみられますが、2020年度通期の成長率は1%に届かないというのが大方の予想です。

日本のGDP 2019年12月時点

(出所)日本経済研究センター「ESPフォーキャスト」

さらに、世界経済の不透明感に伴う企業マインドの慎重化といった懸念材料もあります。なお、2020年夏に東京五輪・パラリンピックが開催されるため、その後の反動減も懸念されるところですが、政府による大型補正予算もあり、全体としてさほど深刻なものにはならないとみられています。

―米中貿易摩擦が日本のマクロ経済や企業経営に及ぼす影響は。

影響は避けられないでしょう。これまでのサプライチェーンの再構築を求められるからです。しかも米中間のディールですから、どのような展開になるか先を読みづらい状況にあります。

―日本の物価動向と日銀の金融政策はどう予測しますか。

日本の物価は基本的にはなかなか上がりそうもありません。

しかし、労働需給がタイトになる中で、例えば中東情勢の緊迫化による原油価格の高騰や、自然災害の発生や通商摩擦の影響といったリスクが顕在化すると、世の中が値上げモードに変わっていく可能性もあります。したがって、日銀が金融緩和のアクセルをこれ以上踏み込むには、かなりの勇気が必要になると思います。

―2019年も台風15、19号などが深刻な自然災害をもたらしました。日本経済への影響は。

影響は避けられませんが、企業・家計・行政サイドともに、東日本大震災などの経験を通じ、災害への備えや業務継続態勢を整備しています。ですから、以前に比べて随分と影響は緩和されると思います。

しかしながら、「百年に一度」といわれるような災害が毎年のように発生すると、やはり悪影響は免れません。前述したように、2019年度下期の日本の経済成長にはマイナスの影響が出るでしょう。

だからといって、使う見込みのない設備・システムの導入といった過剰対応は禁物です。それよりも、訓練や演習(ドリル)を小まめに行い、いつでも機動的に動けるよう準備しておくことのほうが大切だと思います。

―東京五輪・パラリンピック閉幕後のリスクはありますか。

競技関連施設の建設やインフラの整備といった公共部門の活動や、ホテルの建設・改築などの民間部門の活動に一服感が生じることは否めません。いわゆる一時的な需要の剥落(はくらく)です。ですから、収容能力が拡大した宿泊施設の有効活用のほか、東京五輪を契機に導入が加速すると見込まれるテレワークや、セキュリティー対策を閉幕後も有効活用するよう取り組みたいところです。つまり新たな需要の創出が重要になります。

―11月の米大統領選をどう予測しますか。

大統領選の予測は難しいですね。2016年の前回大統領選にせよ、英国のブレグジット(EU離脱)をめぐる国民投票にせよ、世論調査や専門家による予測が当たらない事例が起こっています。

共和党のトランプ大統領の支持基盤は意外に底堅いようです。このため民主党が大統領選を勝ち抜くためには、その支持がぐらつくような現政権の失態か、幅広い支持を集められる新鮮で勢いのある候補が登場しないと難しいかもしれません。

日本企業にとって重要なのは、どのような状況になるにせよ、したたかに柔軟に対応できる態勢を整えておくことです。出たとこ勝負ではなく、いくつかのシナリオを描き、最悪の事態を避けるために最低限の準備を怠らないことが大切です。

ツイッターから連射されるトランプ大統領の言動が、世界の不確実性を強めていることに疑う余地はありません。再選を目指す大統領が先頭に立ってディールを行い、それに勝つために不確実な状況をつくり出している側面も否定できません。

その一方で、米国経済に一部スローダウンの兆しも出ており、また連邦議会ではトランプ大統領のウクライナ疑惑に対する弾劾調査が進んでいます。今後、大統領が劣勢に立たされる局面が出てくる可能性は高いと思います。仮に支持率の低下が続くと、一挙挽回を狙って大統領が拙速なディールに出ることも考えられます。

その場合、グローバル経済の混乱を招く恐れがあり、大統領選の結果だけでなく、それに至るまでのプロセスも重要になります。

―米中貿易摩擦の先行きは。

米中摩擦は長期化するとの見方が大勢です。中国の台頭に対する警戒感は、米国内では幅広く共有されているからです。トランプ大統領も中途半端に中国と妥協すると、政権返り咲きを狙う民主党陣営から手ぬるい対応と批判される可能性があります。

その一方で、大統領選を控えて対中交渉で何がしかの成果を上げることも求められます。2019年末、米中は貿易交渉でひとまず「休戦」合意に達しましたが、一時的に摩擦が緩和しても完全には払拭されない状況が続くとみられます。

―FRBの金融政策はどうなりますか。

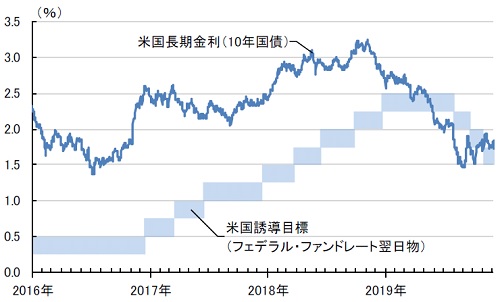

FRBは2年間ほどかけて金融政策の正常化に取り組み、その結果として政策金利であるFFレートを2%超まで引き上げました。しかし2019年後半に入り、世界経済が減速し、米国経済にもスローダウンの兆しが出てきたため、先行きのデフレ懸念に備えて3回にわたる金融緩和を断行しました。

しかし、失業率が50年ぶりの低水準を記録するなど、労働需給がタイトになっています。こうした中、通商摩擦に伴う関税引き上げでこれまで安価な輸入品が流入していた状況が変わり、値上げモードに変わっていく可能性もあります。したがって日銀と同様、FRBが金融緩和のアクセルを一段と踏み込むためには、相当の勇気が必要ではないかと思います。

米国のFF金利と長期金利の動向 2019年12月10日時点

(出所)FRB

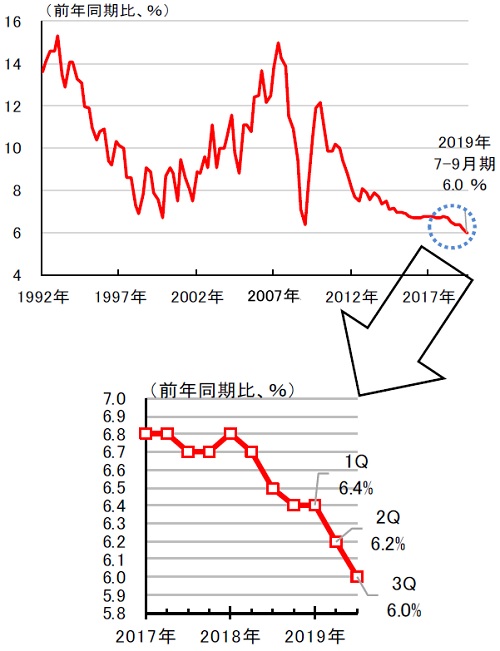

―中国経済には減速感が強まっていますが。

その通りです。中国経済は減速が続いており、2019年7~9月期の実質GDP成長率は前年同期比6.0%と2期続けて0.2%(計0.4%)鈍化しました。既に政府の2019年年間目標(6.0~6.5%)の下限に達しています。投資の減速基調が続いており、景気回復の兆しが見出せません 。

ところで、中国共産党は2020年の実質GDPを2010年の2倍にすると公約しており、その達成には2019~2020年で平均6.2%の成長が必要とされます。

中国の実質GDP成長率(四半期ベース)

(出所)中国国家統計局

―習近平政権の経済政策運営はどうなりますか。

習近平政権は経済成長の公約達成も意識して景気回復策を次々に繰り出していますが、小ぶりの施策の寄せ集め感が否めません。ですから緩やかな減速は避けられないとみています。これまで中国の成長エンジンの一つとなっていた海外からの直接投資や資金流入も、米中摩擦の不透明感が強まる中、再投資はともかく新規投資には躊躇(ちゅうちょ)する動きが出ているのではないかとみられます。

―習近平政権の指導力に変化がありますか。

香港での反政府デモや米中交渉などを背景に指導力の揺らぎを指摘する向きがありますが、私自身はそうはみていません。指導力に陰りはなく、むしろよりしたたかに安定感を増しているように思います。

―欧州経済の見通しは。

欧州経済は2020年もぱっとしない状態が続く見通しです。前述したIMFの見通しによると、ユーロ圏の実質GDP成長率の予測は2019年1.2%、2020年は1.4%です。保護主義の高まりや中国経済の急激な減速、英国のブレグジットの影響などが背景にあります。小売りや建設の業況は比較的堅調で雇用も底堅く推移していますが、ドイツなどで製造業の回復が遅れていることが成長の足かせになっています。また、EU新首脳陣の下で経済政策運営がどうなるかも注目されるところです。

―英国のブレグジットはどうなりますか。

英国のブレグジットは、2016年6月の国民投票以降、3年半にわたり迷走を続けました。2019年12月12日に英国下院議会総選挙が行われ、ブレグジット断行を掲げるジョンソン首相率いる保守党が大勝し過半数を獲得しました。その結果、英国はEUとの何らかの合意の下でブレグジットを目指すことになりました。

なお不確実性は残されていますが、ヤマ場を越したことには間違いありません。それが今後の欧州経済の安定にプラスに作用することを期待したいと思います。

―アジアや中東などで留意すべきポイントを教えてください。

米中貿易摩擦の下、その影響の受け方によってアジア諸国は明暗が分かれています。中国との取引関係が深いタイのほか、韓国や台湾などではマイナスの影響が強く出ています。逆に、グローバル企業がサプライチェーンを見直す中で、中国から工場移管が進みつつあるベトナムはプラスの恩恵を受けています。

それとは別にインドでは、ノンバンクの経営不振問題やエルニーニョ現象に伴う干ばつによって、成長率が大幅に鈍化しています。今後は中央銀行の利下げなどによる景気テコ入れで持ち直す見込みですが、急回復できるかどうか定かではありません。

韓国は経済情勢が急速に悪化する中、日韓関係には修復の動きが出てきそうな気配もあります。ただし順調に進むかどうかは分かりません。北朝鮮問題も絡んでおり、一筋縄ではいかないとみられます。

中東情勢は再び緊迫の度を増しています。米国が対イラン経済制裁を再開して包囲網を強めているのに対し、イランや反米・反アラブ勢力が反撃モードをあらわにしています。シリア情勢やトルコ・クルド紛争、不安定なイスラエル内政などもこれに拍車を掛けています。

ペルシャ湾岸の治安が維持されなければ、原油価格の上昇につながる恐れがあります。その一方で、世界的な景気減速や化石燃料の効率的利用への取り組みが石油の需要減退を招くリスクもあり、両者の綱引きによって原油価格はどちらにも動く可能性があります。

佐藤 聡一

※本記事・写真の無断複製・転載・引用を禁じます。

※本サイトに掲載された論文・コラムなどの記事の内容や意見は執筆者個人の見解であり、当研究所または(株)リコーの見解を示すものではありません。

※ご意見やご提案は、お問い合わせフォームからお願いいたします。